.avif)

Calculate Your Crypto

Taxes in Minutes

Binance est une plateforme d'échange de crypto-monnaies qui a rapidement gagné en popularité parmi les traders de crypto du monde entier, grâce à sa vaste sélection d'actifs numériques, à ses fonctionnalités de trading avancées et à ses frais compétitifs.

Mais quelles sont ses implications fiscales au Canada ? La plateforme transmet-elle des rapports à l'ARC ? Si vous vous demandez également comment Binance opère au Canada, cet article répondra à toutes vos questions et expliquera comment déclarer correctement vos impôts liés à Binance pour être en conformité avec les lois fiscales canadiennes.

Qu'est-ce que Binance ?

Binance est une plateforme d'échange de crypto-monnaies de premier plan fondée en 2017 par Changpeng Zhao. C'est la plus grande bourse de crypto-monnaies au monde en termes de volume de transactions quotidiennes de crypto-monnaies.

La plateforme permet aux utilisateurs d'acheter, de vendre et d'échanger un large éventail de crypto-monnaies, dont le Bitcoin, l'Ethereum et bien d'autres. Binance a également développé ses propres crypto-monnaies : Binance Coin (BNB) et BinanceUSD (BUSD).

En 2023, l'entreprise opère à l'échelle mondiale à l'exception des États-Unis. Pour servir ses utilisateurs américains, elle possède une filiale différente - Binance.US.

Aperçu des impôts Binance au Canada

Binance est une bourse de crypto-monnaies mondiale qui opère dans plusieurs pays, dont le Canada (à l'exception de l'Ontario). Elle collabore étroitement avec les autorités fiscales pour garantir que ses utilisateurs respectent les lois et règlements fiscaux du Canada.

Les investisseurs canadiens ne sont pas exemptés de leurs obligations fiscales liées aux transactions de crypto-monnaies effectuées sur Binance. Vous devez donc déclarer tout profit sur vos actifs cryptographiques que vous réalisez en utilisant Binance.

Binance et l'ARC

L'ARC considère les crypto-monnaies comme des produits de base. Ainsi, vous êtes soumis soit à l'impôt sur les gains en capital, soit à l'impôt sur le revenu, en fonction de la nature de votre transaction cryptographique.

- Si vous tradez des crypto-monnaies en tant qu'individu, tous les gains ou pertes réalisés seront traités comme des gains ou pertes en capital.

- Si vous effectuez des transactions de crypto-monnaies dans le cadre d'une activité commerciale, vos gains ou pertes seront considérés comme un revenu ou des pertes commerciales.

Bien que vous deviez payer des impôts sur 50 % de vos gains en capital, vous êtes tenu de payer l'impôt sur le revenu des entreprises sur 100 % de vos profits.

Cette même règle s'applique à tous les profits que vous réalisez sur toutes les transactions de crypto-monnaies en utilisant Binance. L'ARC a défini des exigences spécifiques en matière de déclaration que les utilisateurs de Binance doivent respecter en tout temps. Le non-respect des lois ou toute inexactitude dans la déclaration peut entraîner des sanctions importantes.

Binance envoie-t-elle des rapports fiscaux à l'ARC ?

Binance a mis en place des exigences de Connaissance de la Clientèle (KYC) en 2021. Il est donc probable que Binance puisse fournir des informations sur ses utilisateurs aux autorités gouvernementales canadiennes si cela est demandé.

La plateforme respecte toutes les réglementations définies par l'ARC et prend les mesures nécessaires pour maintenir la transparence avec les autorités légales. Il est donc conseillé de déclarer toutes vos transactions avec précision pour être en conformité avec les lois fiscales canadiennes.

Comment déclarer les impôts pour les utilisateurs de Binance

Pour déclarer vos transactions de crypto-monnaies à l'ARC, suivez ces 4 étapes :

- Gardez des dossiers précis : Suivez toutes vos transactions de crypto-monnaies, y compris la date et la valeur de la crypto-monnaie au moment de l'achat, ainsi que les frais éventuels. Vous pouvez également utiliser un logiciel de déclaration fiscale pour les crypto-monnaies comme Kryptos pour le faire automatiquement.

- Calculez vos gains ou pertes : Pour calculer vos gains ou pertes, déterminez le coût d'acquisition de la crypto-monnaie et soustrayez-le du prix de vente. Tout profit réalisé est soit considéré comme des gains en capital, soit comme un revenu commercial.

- Remplissez les formulaires appropriés : Remplissez le formulaire Schedule 3 pour déclarer vos gains et pertes en capital. Si vous souhaitez déclarer votre revenu commercial, utilisez le formulaire T2125.

- Déclarez les actifs étrangers : Selon l'ARC, vous devez remplir le formulaire T1135 si le montant de vos biens étrangers dépasse 100 000 $ à tout moment de l'année.

Comment déclarer les impôts Binance en quelques minutes

Pour déclarer correctement vos impôts liés à Binance, vous pouvez suivre les étapes ci-dessus, notamment le suivi de vos transactions, le calcul des gains cryptographiques, la réclamation des pertes et le remplissage des formulaires appropriés.

Vous pouvez tout faire manuellement. Cependant, cela peut prendre des jours à compléter et comporter des erreurs, ce qui vous ferait payer trop d'impôts ou manquer des transactions imposables.

Heureusement, il existe un moyen plus facile de calculer automatiquement vos impôts Binance en quelques minutes. Voici comment vous pouvez le faire en utilisant Kryptos :

- Inscrivez-vous sur la plateforme Kryptos.

- Ajoutez vos portefeuilles pour importer votre historique de transactions. Importez vos transactions directement à l'aide de clés API ou téléchargez des fichiers CSV.

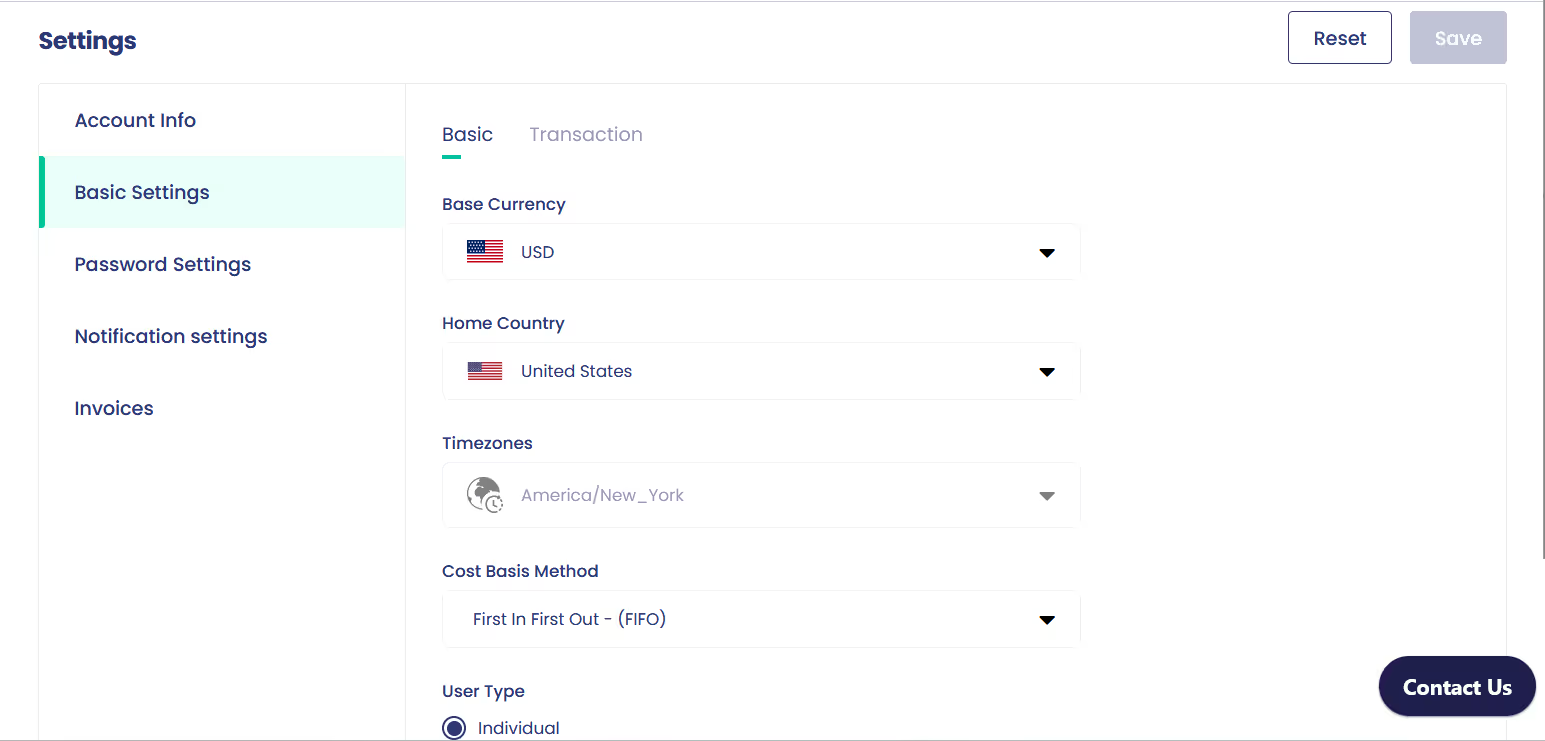

- Choisissez votre devise et votre méthode de base de coût dans les paramètres du compte. Cela permet des calculs fiscaux précis et garantit que les rapports sont conformes à l'ARC.

Vous êtes maintenant prêt à calculer vos impôts - vérifiez vos gains en capital et vos pertes dans le tableau de bord et profitez des opportunités de récolte de pertes fiscales pour économiser des impôts. Vous pouvez également identifier les erreurs ou les avertissements et résoudre les problèmes en conséquence. Une fois terminé, générez et téléchargez vos rapports fiscaux.

Prêt à calculer vos impôts Binance ? Commencez dès maintenant gratuitement.

FAQs :

1. Binance rapporte-t-il des informations fiscales ?

Binance se conforme aux lois fiscales pertinentes en signalant les transactions imposables aux autorités selon les besoins. Il incombe aux utilisateurs de se conformer aux lois et de déclarer avec précision leurs revenus liés aux crypto-monnaies.

2. Binance est-il imposable au Canada ?

Oui, les transactions sur Binance sont imposables au Canada. Les investisseurs canadiens doivent déclarer leurs transactions liées aux crypto-monnaies et tous les gains ou pertes qu'ils ont subis à l'ARC.

3. L'ARC peut-elle auditer les crypto-monnaies ?

Oui, l'ARC peut auditer les transactions de crypto-monnaies pour assurer la conformité fiscale parmi les utilisateurs de crypto-monnaies. Les investisseurs canadiens doivent conserver des registres précis de leurs transactions et les déclarer à l'ARC pour éviter d'éventuels audits et sanctions.

All content on Kryptos serves general informational purposes only. It's not intended to replace any professional advice from licensed accountants, attorneys, or certified financial and tax professionals. The information is completed to the best of our knowledge and we at Kryptos do not claim either correctness or accuracy of the same. Before taking any tax position / stance, you should always consider seeking independent legal, financial, taxation or other advice from the professionals. Kryptos is not liable for any loss caused from the use of, or by placing reliance on, the information on this website. Kryptos disclaims any responsibility for the accuracy or adequacy of any positions taken by you in your tax returns. Thank you for being part of our community, and we're excited to continue guiding you on your crypto journey!

| Step | Form | Purpose | Action |

|---|---|---|---|

| 1 | 1099-DA | Reports digital asset sales or exchanges | Use to fill out Form 8949. |

| 2 | Form 1099-MISC | Reports miscellaneous crypto income | Use to fill out Schedule 1 or C. |

| 3 | Form 8949 | Details individual transactions | List each transaction here. |

| 4 | Schedule D | Summarizes capital gains/losses | Transfer totals from Form 8949. |

| 5 | Schedule 1 | Reports miscellaneous income | Include miscellaneous income (if not self-employment). |

| 6 | Schedule C | Reports self-employment income | Include self-employment income and expenses. |

| 7 | Form W-2 | Reports wages (if paid in Bitcoin) | Include wages in total income. |

| 8 | Form 1040 | Primary tax return | Summarize all income, deductions, and tax owed. |

| Date | Event/Requirement |

|---|---|

| January 1, 2025 | Brokers begin tracking and reporting digital asset transactions. |

| February 2026 | Brokers issue Form 1099-DA for the 2025 tax year to taxpayers. |

| April 15, 2026 | Deadline for taxpayers to file their 2025 tax returns with IRS data. |

| Timeline Event | Description |

|---|---|

| Before January 1, 2025 | Taxpayers must identify wallets and accounts containing digital assets and document unused basis. |

| January 1, 2025 | Snapshot date for confirming remaining digital assets in wallets and accounts. |

| March 2025 | Brokers begin issuing Form 1099-DA, reflecting a wallet-specific basis. |

| Before Filing 2025 Tax Returns | Taxpayers must finalize their Safe Harbor Allocation to ensure compliance and avoid penalties. |

| Feature | Use Case Scenario | Technical Details |

|---|---|---|

| Automated Monitoring of Transactions | Alice uses staking on Ethereum 2.0 and yield farming on Uniswap. Kryptos automates tracking of her staking rewards and LP tokens across platforms. | Integrates with Ethereum and Uniswap APIs for real-time tracking and monitoring of transactions. |

| Comprehensive Data Collection | Bob switches between liquidity pools and staking protocols. Kryptos aggregates all transactions, including historical data. | Pulls and consolidates data from multiple sources and supports historical data imports. |

| Advanced Tax Categorization | Carol earns from staking Polkadot and yield farming on Aave. Kryptos categorizes her rewards as ordinary income and investment income. | Uses jurisdiction-specific rules to categorize rewards and guarantee compliance with local tax regulations. |

| Dynamic FMV Calculation | Dave redeems LP tokens for Ethereum and stablecoins. Kryptos calculates the fair market value (FMV) at redemption and during sales. | Updates FMV based on market data and accurately calculates capital gains for transactions. |

| Handling Complex DeFi Transactions | Eve engages in multi-step DeFi transactions. Kryptos tracks value changes and tax implications throughout these processes. | Manages multi-step transactions, including swaps and staking, for comprehensive tax reporting. |

| Real-Time Alerts and Updates | Frank receives alerts on contemporary tax regulations affecting DeFi. Kryptos keeps him updated on relevant changes in tax laws. | Observe regulatory updates and provide real-time alerts about changes in tax regulations. |

| Seamless Tax Reporting Integration | Grace files taxes using TurboTax. Kryptos integrates with TurboTax to import staking and yield farming data easily. | Direct integration with tax software like TurboTax for smooth data import and multi-jurisdictional reporting. |

| Investor Type | Impact of Crypto Tax Updates 2025 |

|---|---|

| Retail Investors | Standardized crypto reporting regulations make tax filing easier, but increased IRS visibility raises the risk of audits. |

| Traders & HFT Users | To ensure crypto tax compliance, the IRS is increasing its scrutiny and requiring precise cost-basis calculations across several exchanges. |

| Defi & Staking Participants | The regulations for reporting crypto transactions for staking rewards, lending, and governance tokens are unclear, and there is a lack of standardization for decentralized platforms. |

| NFT Creators & Buyers | Confusion over crypto capital gains tax in 2025, including the taxation of NFT flips, royalties, and transactions across several blockchains. |

| Crypto Payments & Businesses | Merchants who take Bitcoin, USDC, and other digital assets must track crypto capital gains for each transaction, which increases crypto tax compliance requirements. |

| Event | Consequences | Penalties |

|---|---|---|

| Reporting Failure | The tax authorities can mark uncontrolled revenues and further investigate. | Penalty fines, interest on unpaid taxes and potential fraud fees if they are deliberately occurring. |

| Misreporting CGT | Misreporting CGT Error reporting profits or losses can trigger the IRS audit. | 20% fine on under -ported zodiac signs, as well as tax and interest. |

| Using decentralized exchanges (DEXs) or mixers without records | The IRS can track anonymous transactions and demand documentation. | Possible tax evasion fee and significant fine. |

| Disregarding Bitcoin mining tax liabilities | Mining reward is considered taxable income, and failure of the report can be regarded as tax fraud. | Further tax obligations, punishment and potential legal steps. |

| Foreign crypto holdings: Non-disclosure | Foreign-accepted crypto FATCA may be subject to reporting rules. | Heavy fines (up to $ 10,000 per fracture) or prosecution for intentional non-transport. |

File Your Crypto Tax in Minutes