.avif)

Calculate Your Crypto

Taxes in Minutes

Wenn Sie im letzten Jahr Ihre Krypto verkauft oder abgestoßen haben, könnten Sie möglicherweise Kapitalertragssteuern unterliegen. Es ist wichtig zu verstehen, wie verschiedene Kapitalertragssteuern funktionieren, um Ihre Kryptosteuererklärung korrekt auszufüllen und die Steuerlast zu minimieren.

In diesem Artikel behandeln wir alle Grundlagen, die Sie über Kapitalerträge wissen müssen, sowie eine detaillierte Anleitung zu langfristigen gegenüber kurzfristigen Kapitalertragssteuern für Ihre Krypto.

Was sind Kapitalertragssteuern auf Kryptowährungen?

Der Gewinn, den Sie jedes Mal erzielen, wenn Sie Ihre Krypto veräußern, sind Ihre Kapitalerträge. Da Krypto als Form von Kapitalanlage angesehen wird, müssen Sie Kapitalertragssteuern auf die Gewinne zahlen, die Sie aus der Veräußerung Ihres Vermögens erzielt haben. Wenn Sie zum Beispiel BTC für 1000 $ kaufen und es für 1500 $ verkaufen, beträgt der Gewinn von 500 $ Ihre Kapitalerträge. Wenn Sie jedoch BTC für 2000 $ kaufen und es später für 1200 $ verkaufen, wird der Unterschied von 800 $ als Kapitalverlust betrachtet und kann zur Verrechnung Ihrer Steuern verwendet werden.

Es gibt drei Möglichkeiten, wie Sie Kapitalerträge aus Krypto erzielen können:

- Verkauf von Kryptowährung gegen Fiat-Währung

- Handel von einer Krypto zu einer anderen Krypto

- Verwendung von Krypto zum Kauf von Waren oder Dienstleistungen

Verständnis von langfristigen und kurzfristigen Kapitalertragssteuern auf Krypto

Gemäß dem Internal Revenue Service (IRS) unterliegen Ihre Krypto-Vermögenswerte je nach Dauer des Besitzes unterschiedlichen Steuern. Wenn Sie Ihre Krypto in weniger als einem Jahr verkaufen, gelten Ihre Kapitalertragssteuern als kurzfristig. Wenn Sie Ihre Krypto länger als zwölf Monate halten, fallen Ihre Steuern unter die langfristigen Kapitalertragssteuern. Beide Arten von Kapitalertragssteuern haben unterschiedliche Steuersätze, die je nach Haltezeit, Status der Steuererklärung und Ihrem Einkommenssteuersatz für das Jahr variieren.

Steuerpflichtige Ereignisse für Ihre Krypto

Wie oben besprochen, gibt es drei Möglichkeiten, wie Sie Ihre Krypto-Vermögenswerte veräußern können, die Kapitalertragssteuern auslösen. Lassen Sie uns diese im Detail betrachten.

- Verkauf von Krypto - Sie unterliegen der Besteuerung Ihrer Kapitalerträge, wenn Sie Ihre Krypto gegen Fiat-Währung verkaufen. Wenn Sie zum Beispiel BTC für 1000 $ kaufen und es dann nach acht Monaten für 1200 $ verkaufen, beträgt der kurzfristige Kapitalertrag von 200 $ anwendbar. Dasselbe gilt auch, wenn die Transaktion in die Kategorie der langfristigen Kapitalerträge fällt.

- Handel von einer Krypto zu einer anderen - Dieses Ereignis tritt auf, wenn Sie eine Krypto gegen einen anderen Krypto-Vermögenswert austauschen. Wenn Sie zum Beispiel BTC für 1000 $ kaufen und es auf 1200 $ steigt, tauschen Sie es gegen ETH, die Kapitalerträge von 200 $ auf Ihre BTC sind steuerpflichtig.

- Verwendung von Krypto zum Kauf von Waren und Dienstleistungen - Gemäß dem IRS ist die Verwendung von Krypto zum Kauf von Waren oder Dienstleistungen steuerpflichtig. Angenommen, Sie kaufen Bitcoin im Wert von 500 $, und nach 5 Jahren erreicht der Wert dasselbe 10.000 $. Wenn Sie nun diese Krypto verwenden, um ein Haus zu kaufen, entstehen steuerpflichtige langfristige Kapitalerträge von 9500 $.

Ausnahmen von der Kryptokapitalertragssteuer

Nicht fungible Tokens (NFTs) sind eine Ausnahme in der Kategorie der Kapitalertragssteuern, da sie einem festen Steuersatz von 28% unterliegen, unabhängig von der Haltezeit. Dies sollte beachtet werden, da Sie möglicherweise höhere Steuern beim Kauf oder Verkauf von NFTs zahlen müssen. Die Net Investment Income Tax (NIIT) erhebt auch eine Steuerzusatz von 3,8% auf Personen mit einem modifizierten bereinigten Bruttoeinkommen von mehr als 200.000 $ und 250.000 $ für verheiratete Paare, die gemeinsam eine Steuererklärung abgeben. Ihr Bundesstaat kann ebenfalls separate Steuersätze haben, die von der Bundesregierung abhängen.

Kryptokapitalertragssteuersatz für 2023

Es gibt keinen festen Kryptokapitalertragssteuersatz für Ihre Krypto-Vermögenswerte. Je nachdem, ob Ihre Vermögenswerte in die Kategorie der kurzfristigen oder langfristigen Kapitalerträge fallen und Ihr Einkommen für das Jahr kann der Steuersatz variieren.

Hier ist eine Aufschlüsselung der Steuersätze für die Finanzjahre 2022 und 2023.

Steuersatz für kurzfristige Kapitalgewinne

Ihre Steuern auf kurzfristige Kapitalgewinne richten sich nach den Bundessteuersätzen für das Einkommen und entsprechen den Sätzen für Ihr steuerpflichtiges Einkommen. Der Steuersatz liegt zwischen 10 und 37%, abhängig von Ihrem Einkommen und Ihrem Einreichungsstatus.

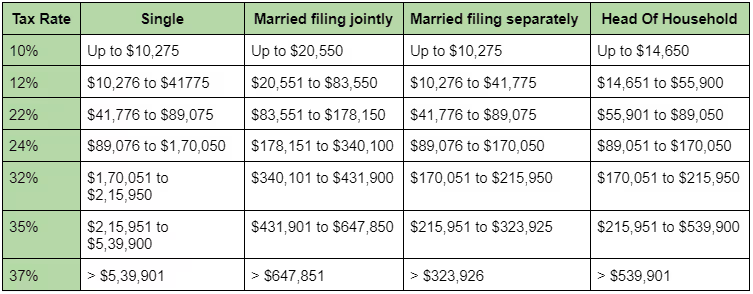

Für das Jahr 2022 gelten folgende Steuersätze:

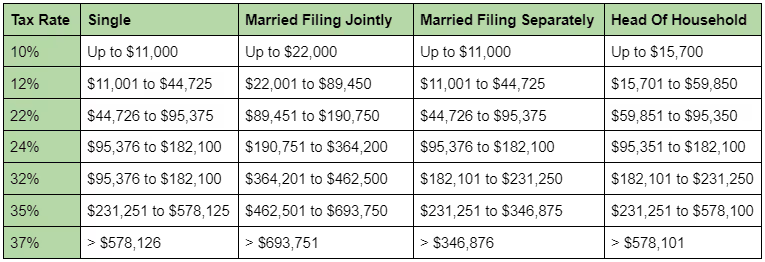

Wenn Sie bereit sind, im Voraus zu planen, hier sind die Steuersätze für das Finanzjahr 2023 (Steuern fällig im April 2024):

Steuersatz für langfristige Kapitalgewinne

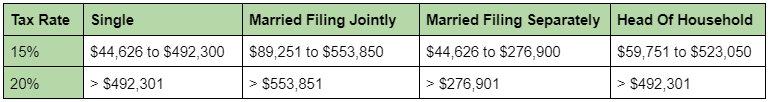

Wenn Sie Ihre Krypto-Vermögenswerte länger als ein Jahr halten, unterliegen Sie der Besteuerung von langfristigen Kapitalgewinnen, die für die meisten Anleger niedriger ist. Wenn Ihr Einkommen einschließlich Ihrer Krypto-Vermögenswerte weniger als 41.676 $ beträgt, müssen Sie keine Steuern auf langfristige Kapitalgewinne zahlen. Wenn Sie mehr als das genannte Einkommen verdienen, unterliegen Sie einem Steuersatz von 15 % oder 20 %, abhängig von Ihrem steuerpflichtigen Einkommen und Ihrem Einreichungsstatus.

Hier ist der Steuersatz für langfristige Kapitalgewinne für das Finanzjahr 2022.

Für das Finanzjahr 2023 gilt der Steuersatz für langfristige Kryptokapitalgewinne.

Berechnung der Krypto-Kapitalgewinne

Nun, da du den Unterschied zwischen kurz- und langfristigen Kapitalgewinnsteuern verstanden hast, stellt sich die nächste Frage: Wie berechnet man Krypto-Kapitalgewinne?

Um dies zu tun, musst du zuerst deinen Anschaffungswert herausfinden. Dieser Wert entspricht einfach dem Betrag, den du für den Erwerb der Kryptowährung inklusive aller Transaktionsgebühren ausgegeben hast. Wenn du nichts für den Erwerb der Kryptowährung ausgegeben hast, falls sie dir geschenkt wurde, betrachte ihren fairen Marktwert am Tag des Erhalts als deinen Anschaffungswert. Dein Kapitalgewinn oder -verlust ist der Unterschied zwischen dem Wert der Kryptowährung bei der Veräußerung und deinem Anschaffungswert. Möchtest du deine Kryptosteuer in Sekundenschnelle berechnen und deine Steuerrechnung reduzieren? Verwende Kryptosteuerrechner wie Kryptos, um manuelle Berechnungen zu vermeiden und Fehler zu verhindern. Importiere einfach alle deine Transaktionen und nutze automatisierte Funktionen, um massive Steuern auf deine Kryptowährung zu sparen. Sobald du fertig bist, kannst du nun kostenlose Steuerberichte generieren, die mit deinen lokalen Gesetzen in Einklang stehen.

FAQs

1. Was ist der Unterschied zwischen langfristigen und kurzfristigen Kapitalgewinnen bei Krypto?

Langfristige Kapitalgewinne entstehen, wenn Sie Ihre Krypto-Assets veräußern, nachdem Sie sie länger als zwölf Monate gehalten haben. Im Gegensatz dazu sind kurzfristige Kapitalgewinne anwendbar, wenn Sie Ihre Kryptowährung innerhalb eines Jahres nach dem Erwerb verkaufen oder handeln. Die Steuersätze für diese beiden Kategorien unterscheiden sich je nach Haltedauer, Einkommensklasse und Anmeldestatus.

2. Wie werden langfristige bzw. kurzfristige Kapitalgewinne bei Kryptowährungstransaktionen besteuert?

Kurzfristige Kapitalgewinne aus Krypto werden auf der Grundlage der Bundeseinkommensteuersätze besteuert, die mit Ihren regulären steuerpflichtigen Einkommenssätzen identisch sind und zwischen 10 und 37 % liegen. Langfristige Kapitalgewinne hingegen genießen günstigere Steuersätze, die für die meisten Anleger oft niedriger sind und je nach Ihrem steuerpflichtigen Einkommen und Ihrem Steuerstatus zwischen 0 % und 20 % liegen.

3. Welche Kryptotransaktionen lösen langfristige bzw. kurzfristige Kapitalertragssteuern aus?

Der Verkauf von Kryptowährungen gegen Fiat, der Tausch einer Kryptowährung gegen eine andere und die Verwendung von Kryptowährungen zum Kauf von Waren oder Dienstleistungen sind die wichtigsten Transaktionen, die Kapitalertragssteuern auslösen können. Die Einstufung als langfristig oder kurzfristig hängt davon ab, wie lange Sie die Kryptowährung vor der Veräußerung gehalten haben.

4.Gibt es Ausnahmen von den standardmäßigen Steuersätzen für langfristige und kurzfristige Kapitalerträge für Krypto?

Ja, eine Ausnahme bilden nicht fungible Token (NFTs). Sie werden unabhängig von der Haltedauer mit einem festen Steuersatz von 28 % besteuert. Darüber hinaus kann die Net Investment Income Tax (NIIT) für bestimmte Personen mit hohem Einkommen einen Steueraufschlag von 3,8 % erheben.

5. Wie kann ich meine langfristigen vs. kurzfristigen Kapitalgewinne aus Krypto berechnen?

Um Ihre Kapitalgewinne zu berechnen, ermitteln Sie Ihre Kostenbasis, d. h. den Betrag, den Sie für den Erwerb der Kryptowährung ausgegeben haben, einschließlich etwaiger Transaktionsgebühren. Subtrahieren Sie diese Kostenbasis vom Verkaufswert der Kryptowährung, um Ihren Kapitalgewinn oder -verlust zu erhalten. Tools wie Krypto-Steuerrechner können diesen Prozess automatisieren und Genauigkeit gewährleisten.

All content on Kryptos serves general informational purposes only. It's not intended to replace any professional advice from licensed accountants, attorneys, or certified financial and tax professionals. The information is completed to the best of our knowledge and we at Kryptos do not claim either correctness or accuracy of the same. Before taking any tax position / stance, you should always consider seeking independent legal, financial, taxation or other advice from the professionals. Kryptos is not liable for any loss caused from the use of, or by placing reliance on, the information on this website. Kryptos disclaims any responsibility for the accuracy or adequacy of any positions taken by you in your tax returns. Thank you for being part of our community, and we're excited to continue guiding you on your crypto journey!

| Step | Form | Purpose | Action |

|---|---|---|---|

| 1 | 1099-DA | Reports digital asset sales or exchanges | Use to fill out Form 8949. |

| 2 | Form 1099-MISC | Reports miscellaneous crypto income | Use to fill out Schedule 1 or C. |

| 3 | Form 8949 | Details individual transactions | List each transaction here. |

| 4 | Schedule D | Summarizes capital gains/losses | Transfer totals from Form 8949. |

| 5 | Schedule 1 | Reports miscellaneous income | Include miscellaneous income (if not self-employment). |

| 6 | Schedule C | Reports self-employment income | Include self-employment income and expenses. |

| 7 | Form W-2 | Reports wages (if paid in Bitcoin) | Include wages in total income. |

| 8 | Form 1040 | Primary tax return | Summarize all income, deductions, and tax owed. |

| Date | Event/Requirement |

|---|---|

| January 1, 2025 | Brokers begin tracking and reporting digital asset transactions. |

| February 2026 | Brokers issue Form 1099-DA for the 2025 tax year to taxpayers. |

| April 15, 2026 | Deadline for taxpayers to file their 2025 tax returns with IRS data. |

| Timeline Event | Description |

|---|---|

| Before January 1, 2025 | Taxpayers must identify wallets and accounts containing digital assets and document unused basis. |

| January 1, 2025 | Snapshot date for confirming remaining digital assets in wallets and accounts. |

| March 2025 | Brokers begin issuing Form 1099-DA, reflecting a wallet-specific basis. |

| Before Filing 2025 Tax Returns | Taxpayers must finalize their Safe Harbor Allocation to ensure compliance and avoid penalties. |

| Feature | Use Case Scenario | Technical Details |

|---|---|---|

| Automated Monitoring of Transactions | Alice uses staking on Ethereum 2.0 and yield farming on Uniswap. Kryptos automates tracking of her staking rewards and LP tokens across platforms. | Integrates with Ethereum and Uniswap APIs for real-time tracking and monitoring of transactions. |

| Comprehensive Data Collection | Bob switches between liquidity pools and staking protocols. Kryptos aggregates all transactions, including historical data. | Pulls and consolidates data from multiple sources and supports historical data imports. |

| Advanced Tax Categorization | Carol earns from staking Polkadot and yield farming on Aave. Kryptos categorizes her rewards as ordinary income and investment income. | Uses jurisdiction-specific rules to categorize rewards and guarantee compliance with local tax regulations. |

| Dynamic FMV Calculation | Dave redeems LP tokens for Ethereum and stablecoins. Kryptos calculates the fair market value (FMV) at redemption and during sales. | Updates FMV based on market data and accurately calculates capital gains for transactions. |

| Handling Complex DeFi Transactions | Eve engages in multi-step DeFi transactions. Kryptos tracks value changes and tax implications throughout these processes. | Manages multi-step transactions, including swaps and staking, for comprehensive tax reporting. |

| Real-Time Alerts and Updates | Frank receives alerts on contemporary tax regulations affecting DeFi. Kryptos keeps him updated on relevant changes in tax laws. | Observe regulatory updates and provide real-time alerts about changes in tax regulations. |

| Seamless Tax Reporting Integration | Grace files taxes using TurboTax. Kryptos integrates with TurboTax to import staking and yield farming data easily. | Direct integration with tax software like TurboTax for smooth data import and multi-jurisdictional reporting. |

| Investor Type | Impact of Crypto Tax Updates 2025 |

|---|---|

| Retail Investors | Standardized crypto reporting regulations make tax filing easier, but increased IRS visibility raises the risk of audits. |

| Traders & HFT Users | To ensure crypto tax compliance, the IRS is increasing its scrutiny and requiring precise cost-basis calculations across several exchanges. |

| Defi & Staking Participants | The regulations for reporting crypto transactions for staking rewards, lending, and governance tokens are unclear, and there is a lack of standardization for decentralized platforms. |

| NFT Creators & Buyers | Confusion over crypto capital gains tax in 2025, including the taxation of NFT flips, royalties, and transactions across several blockchains. |

| Crypto Payments & Businesses | Merchants who take Bitcoin, USDC, and other digital assets must track crypto capital gains for each transaction, which increases crypto tax compliance requirements. |

| Event | Consequences | Penalties |

|---|---|---|

| Reporting Failure | The tax authorities can mark uncontrolled revenues and further investigate. | Penalty fines, interest on unpaid taxes and potential fraud fees if they are deliberately occurring. |

| Misreporting CGT | Misreporting CGT Error reporting profits or losses can trigger the IRS audit. | 20% fine on under -ported zodiac signs, as well as tax and interest. |

| Using decentralized exchanges (DEXs) or mixers without records | The IRS can track anonymous transactions and demand documentation. | Possible tax evasion fee and significant fine. |

| Disregarding Bitcoin mining tax liabilities | Mining reward is considered taxable income, and failure of the report can be regarded as tax fraud. | Further tax obligations, punishment and potential legal steps. |

| Foreign crypto holdings: Non-disclosure | Foreign-accepted crypto FATCA may be subject to reporting rules. | Heavy fines (up to $ 10,000 per fracture) or prosecution for intentional non-transport. |

File Your Crypto Tax in Minutes